Dapat Suntikan Modal "Jumbo" Ini Analisis Potensi Kenaikan Kontrak Waskita

Waskita memiliki kekuatan memperoleh kontrak baru dua kali lipat dari perolehan kontrak di tahun 2014

Waskita memiliki kekuatan memperoleh kontrak baru dua kali lipat dari perolehan kontrak di tahun 2014

Bareksa.com - Setelah memperoleh suntikan modal dari aksi right issue, PT Waskita Karya Tbk (Persero) (WSKT) bisa menyerap potensial kontrak pembangunan konstruksi hingga Rp66 triliun, dua kali lipat dari kontrak diperoleh tahun 2014 berdasarkan analisis Bareksa.

RUPS yang digelar Waskita 10 Juni 2015 telah menyepakati target perolehan dana Rp5,29 triliun dari aksi right issue. Per 31 Maret 2015, ekuitas Waskita baru mencapai Rp2,86 triliun. Asumsi tanpa adanya penambahan laba, maka ekuitas Waskita akan melesat menjadi Rp8,15 triliun -- meningkat hampir tiga kali lipat.

Suntikan modal "jumbo" ini memberikan ruang bagi Waskita menambah pembiayaan dari utang sehingga semakin memperkuat kemampuannya dalam melakukan ekspansi.

Promo Terbaru di Bareksa

***

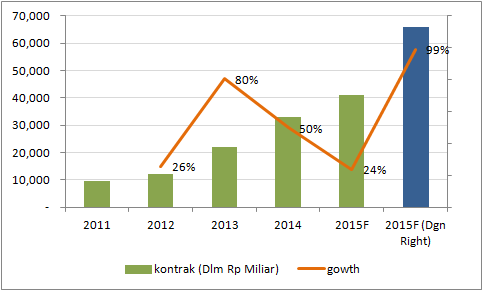

Tahun 2015, Waskita menargetkan perolehan kontrak Rp41 triliun yang terdiri dari Rp20,8 triliun berupa kontrak baru dan Rp20,2 triliun berasal dari carry over tahun lalu. Nilai kontrak ini meningkat 24,2 persen dari tahun sebelumnya.

Dari perolehan kontrak, Waskita menargetkan penjualan Rp13,37 triliun atau sekitar 32,6 persen dari target kontrak.

Untuk bisa mencapai nilai kontrak tersebut dalam perhitungan Waskita membutuhkan kapitalisasi modal -- ekuitas ditambah hutang -- hingga Rp19 triliun seperti disampaikan dalam laporan presentasi Waskita. Dilihat dari data historis, rata-rata kontrak yang bisa dicapai Waskita sekitar dua kali kapitalisasi modalnya.

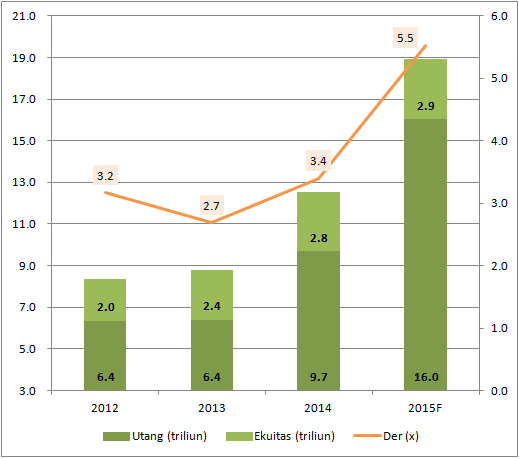

Karena ekuitas Waskita masih berkisar Rp2,8 triliun maka pembiayaan diasumsikan berasal dari utang. Proyeksi Waskita utang tahun 2015 melonjak 66 persen dari tahun 2014 menjadi Rp16 triliun.

Akibatnya rasio utang yakni debt to equity ratio (DER) juga membengkak jadi 5,7 kali tahun 2015 dibanding 3,4 kali tahun 2014.

Grafik: Struktur Modal PT Waskita Karya Tbk

sumber:presentasi PT Waskita Karya Tbk

Simulasi ini berbeda jika terdapat suntikan modal melalui skema right issue. Dengan peningkatan ekuitas menjadi sekitar Rp8,15 triliun, maka pembiayaan utang tahun 2015 hanya perlu naik 12 persen jadi Rp10,85 triliun. DER Waskita juga justru turun jadi 1,3 kali.

Turunnya rasio utang menjadi ruang besar bagi Waskita untuk meningkatkan perolehan kontraknya. Berapa potensi kontrak yang bisa diperoleh Waskita berdasar pada kekuatan modal setelah right issue?

Semenjak IPO di 2012 sampai dengan tahun 2014, rata-rata utang Waskita mencapai 3 kali lipat dari ekuitas. Dengan menggunakan asumsi DER tersebut, maka dengan ekuitas Rp8,15 triliun Waskita bisa meningkatkan utang menjadi Rp24,45 triliun.

Maka nilai kapitalisasi modal Waskita bisa mencapai Rp32,6 triliun (penambahan utang dan ekuitas). Rata-rata kontrak yang bisa diraih sekitar dua kali kapitalisasi modal, maka besaran kontraknya bisa mencapai sekitar Rp66 triliun, dua kali lipat dari kontrak tahun 2014. Angka tersebut setara dengan nilai pembangunan 14 buah jembatan Surabaya-Madura (Suramadu) yang menelan total investasi sebesar Rp4,5 triliun.

Grafik Kontrak Waskita Periode 2011 - 2015 (Proyeksi)

Sumber: Laporan Keuangan, diolah Bareksa.com

Jika Waskita bisa memperoleh penjualan 32 persen dari kontrak, maka potensi penjualan Waskita bisa mencapai Rp21 triliun. Margin laba bersih Waskita rata-rata dalam lima tahun terakhir berkisar 4 persen, sehingga laba bersih yang bisa dicapai Waskita berpotensi mencapai Rp844 miliar atau meningkat 69 persen dibanding laba tahun 2014 senilai Rp501 miliar. (np)

*Disclaimer: Tulisan ini adalah pendapat pribadi analis serta tidak bertujuan untuk membentuk suatu dasar keputusan investasi dan tidak mewakili pendapat Bareksa.com sebagai institusi.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.210,58 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.190,48 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.162,65 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.048,49 | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.