Ini Bank Terkuat & Terlemah Pada Semester I 2015

Beberapa bank menunjukan perlambatan, tapi ada juga yang tumbuh signifikan

Beberapa bank menunjukan perlambatan, tapi ada juga yang tumbuh signifikan

Bareksa.com - Perbankan sudah melaporkan kinerja keuangan paruh pertama 2015. Beberapa bank besar menunjukan perlambatan kinerja lantaran lesunya perekonomian. Namun, di antara bank-bank tersebut, ada juga yang menghasilkan kinerja positif.

Untuk itu Bareksa mencoba membandingkan kinerja empat bank terbesar berdasarkan nilai aset, seperti PT Bank Mandiri Tbk (BMRI), PT Bank Rakyat Indonesia Tbk (BBRI), PT Bank Central Asia tbk (BBCA), dan PT Bank Negara Indonesia Tbk (BBNI), serta satu bank dengan pertumbuhan laba yang signifikan, yakni PT Bank Tabungan Negara Tbk (BBTN).

Bank mana yang paling menarik?

Promo Terbaru di Bareksa

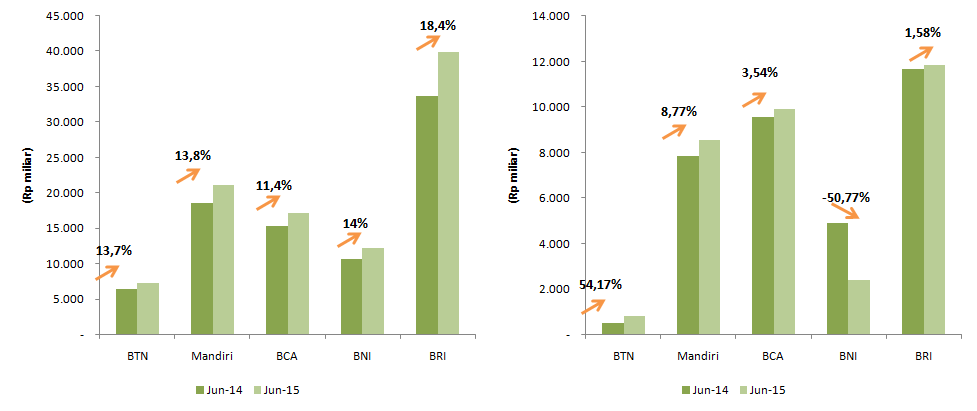

Dari segi pendapatan bunga, bank BRI dan BNI dapat dikatakan terbaik karena mampu menumbuhkan pendapatan bunga di atas bank lainnya. Dua bank BUMN berbeda segmen ini, menunjukan pertumbuhan pendapatan bunga masing-masing 18 persen dan 14 persen. BRI masih mengandalkan segmen kredit mikro yang menyumbang 33 persen dari total kredit, sementara BNI mengandalkan kredit korporasi yang menyumbang 26 persen dari total kredit.

Tetapi jika dilihat dari pertumbuhan laba, BRI dan BNI justru berada di urutan terbawah. Dua bank dengan pertumbuhan pendapatan bunga paling baik, justru tidak mengalami peningkatan laba yang signifikan. Bahkan, BNI justru mengalami penurunan laba 50 persen dari periode sebelumnya. Kenapa?

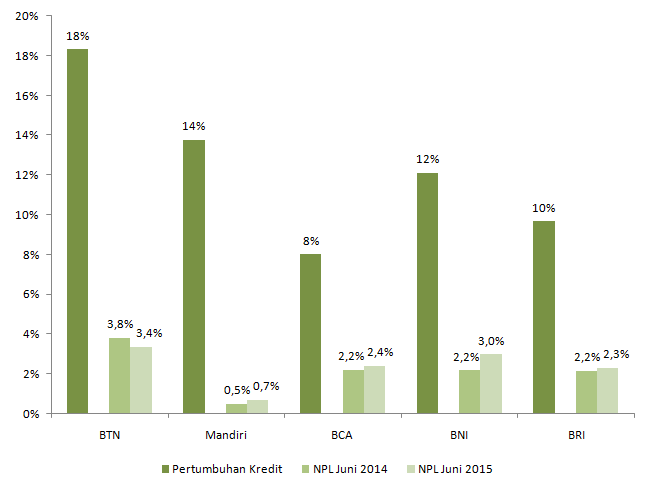

Masalah yang dihadapi BNI ialah penurunan kualitas kredit, di mana rasio kredit macet (non performing loan/NPL) naik menjadi 3 persen dari sebelumnya hanya 2,2 persen. Peningkatan kredit macet membuat Beban provisi meningkat menjadi Rp5,9 triliun, naik 172 persen dari periode sebelumnya, sehingga secara signifikan mengurangi laba perusahaan. Masalah yang hampir sama terjadi pada BRI, di mana NPL naik menjadi 2,33 persen dari periode yang sama tahun sebelumnya 2 persen. (baca juga: Banyak Kredit Bermasalah Sebabkan Anjloknya Laba BNI 50%)

Pertumbuhan laba paling signifikan malah terjadi pada bank BTN sebesar 54,17 persen. Peningkatan laba bank penyalur kredit perumahan ini terjadi saat bank lain tidak mampu menumbuhkan laba lebih dari 10 persen.

Grafik: Pendapatan & Laba Bank

sumber: Bareksa.com

Dilihat dari pertumbuhan kredit, BTN juga paling dominan dibanding bank lainnya. Kredit rumah subsidi naik 22 persen dari tahun sebelumnya, serta peningkatan kredit sektor konstruksi membantu BTN menumbuhkan total kredit 18,33 persen dari periode yang sama tahun sebelumnya. Ciri khas BTN sebagai penyalur kredit perumahan nampaknya sangat membantu di saat kredit bank-bank lainnya hanya tumbuh di bawah 14 persen.

Uniknya, pertumbuhan kredit rumah bersubsidi --yang ditujukan kepada masyarakat berpenghasilan rendah-- tidak menimbulkan tambahan kredit macet. Rasio NPL BTN justru turun menjadi 3,37 persen dari sebelumnya 3,83 persen. Hal ini membuat BTN menjadi salah satu bank yang berhasil memperbaiki kualitas kredit di saat bank lainnya justru mengalami penurunan.

Membaiknya kualitas kredit BTN ini memberi ruang kepada perseroan untuk menurunkan biaya provisi. Turunnya biaya provisi membantu dorong pertumbuhan laba sampai 54,17 persen dari periode yang sama tahun sebelumnya.

Grafik: Pertumbuhan Kredit & NPL Bank

sumber: Bareksa.com

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah | 1.311,21 | - | |||||

Capital Fixed Income Fund | 1.767,05 | ||||||

Syailendra Pendapatan Tetap Premium | 1.748,46 | ||||||

Trimegah Dana Obligasi Nusantara | 1.033,61 | - | |||||

STAR Stable Amanah Sukuk Produk baru | 1.033,61 | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.