Perlu Dokumen Tambahan, Izin Rights Issue Bumi Resources Tertunda

Meski begitu, manajemen Bumi Resources terus berupaya menyelesaikan rencana ini

Meski begitu, manajemen Bumi Resources terus berupaya menyelesaikan rencana ini

Bareksa.com – Manajemen PT Bumi Resources Tbk (BUMI) harus menunggu waktu sekitar satu minggu lagi untuk merealisasikan izin efektif pelaksanaan penerbitan saham baru dengan hak memesan efek terlebih dahulu (rights issue) dan obligasi wajib konversi (OWK) dari Otoritas Jasa Keuangan (OJK). Paling tidak, itulah pernyataan yang disampaikan Direktur sekaligus Sekretaris Perusahaan Bumi Resources Dileep Srivastava kepada Bareksa, Jumat, 26 Mei 2017.

Sesuai dengan propektus yang pernah diterbitkan perseroan, hari ini seharusnya menjadi target efektif dari OJK. “Dalam proses, prosedural. Prosedural tertunda satu minggu, maksimal,” tutur Dileep singkat.

Dileep mengungkapkan, ada dokumen tambahan yang diperlukan. Meski tidak menyebutkan dengan rinci dokumen itu, Dileep bilang, hal tersebut akan terselesaikan sesegera mungkin setelah dokumen tersebut diterima OJK.

Promo Terbaru di Bareksa

Pada public expose insidentil Rabu lalu, perseroan masih optimistis untuk mendapatkan pernyataan efektif dari otoritas terkait rencana aksi korporasi dalam rangka penyelesaian utangnya.

Direktur Bumi Resources Sri Damayanti mengungkapkan, pihaknya masih yakin akan segera mendapat izin efektif pelaksanaan restrukturisasi utang ini dari Otoritas Jasa Keuangan (OJK). Sesuai prospektus yang telah diterbitkan, target efektif dari OJK ditetapkan pada 26 Mei 2017.

“Perseroan dan beberapa pihak yang terlibat masih yakin bisa mendapat efektif dari OJK. Apalagi, yang kami usahakan sudah berada di jalur yang benar, dan kami fokus pada apa yang sudah kami lakukan,” imbuh Sri.

Seperti diberitakan sebelumnya, Bumi berencana menerbitkan saham baru melalui rights issue yang merupakan bagian dari proses restrukturisasi utang. Selain rights issue, Bumi Resources juga akan mengonversi utang menjadi saham alias OWK, yang sudah mendapatkan persetujuan pemegang saham pada awal Februari 2017

Secara total, dua aksi tersebut bernilai US$2,6 miliar atau mencapai Rp35 triliun. Masuknya dana sebesar itu akan membuat ekuitas perseroan menjadi positif karena akan mengurangi rasio utang hingga US$1,6 miliar atau berkisar Rp21,6 triliun.

Saham BUMI

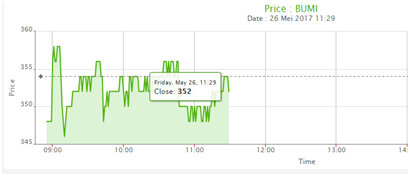

Sempat menyentuh Rp360, saham BUMI pada sesi I perdagangan hari ini ditutup melemah 0,56 persen ke Rp352. Pada penutupan perdagangan Rabu, 24 Mei 2017, saham BUMI menutup hari pada Rp354.

Dalam setengah hari ini, saham BUMI juga menyentuh level terbawah Rp344.

Grafik: Pergerakan Intraday Saham BUMI Sesi I Jumat, 26 Mei 2017

Sumber: Bareksa.com

Hingga jeda siang ini, nilai transaksi saham BUMI telah mencapai Rp129,98 miliar dengan frekuensi 4.254 kali untuk volume 3,69 juta lot.

Transaksi beli saham BUMI banyak dilakukan melalui Lautandhana Securindo dengan volume 633.186 lot pada harga rata-rata Rp352. Sementara itu, transaksi jual melalui Panin Sekuritas dengan volume 1,01 juta lot pada harga rata-rata Rp352. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.210,58 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.190,48 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.162,65 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.048,49 | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.